第15回

小規模宅地の特例の見直しには要注意!?

2018年の住宅購入に関連する税制改正

2018年の税制改正では住宅購入に関連するものに大きな変更点はなく、既にある制度の期限の延長がほとんどでしたが、相続税における小規模宅地の特例に見直しがあり、その点には注意が必要かもしれません。今回のコラムでは2018年の税制改正についてポイントをまとめます。

- 固定資産税と不動産取得税の税制優遇が延長に。

- 住宅を買い換える場合の特例等も延長に。

- 相続税の小規模宅地の特例に関しては見直しが。

1.固定資産税と不動産取得税等の優遇の延長

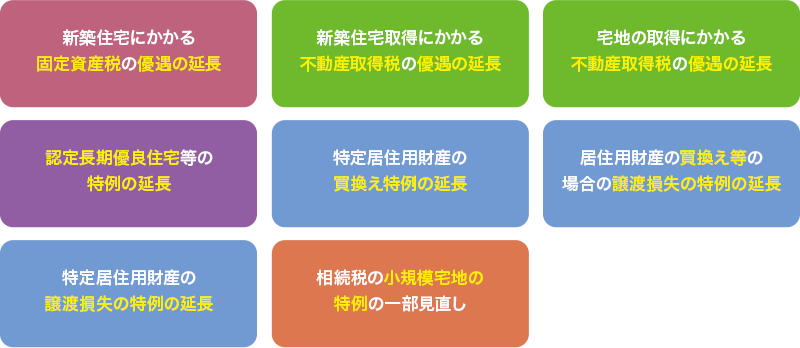

今回の税制改正での住宅購入関連のものをまとめると以下のようになります。

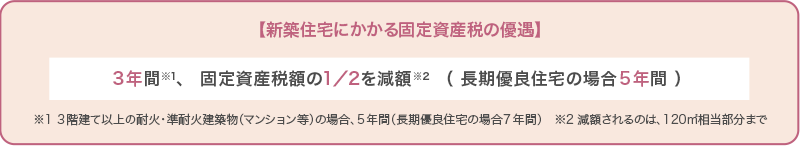

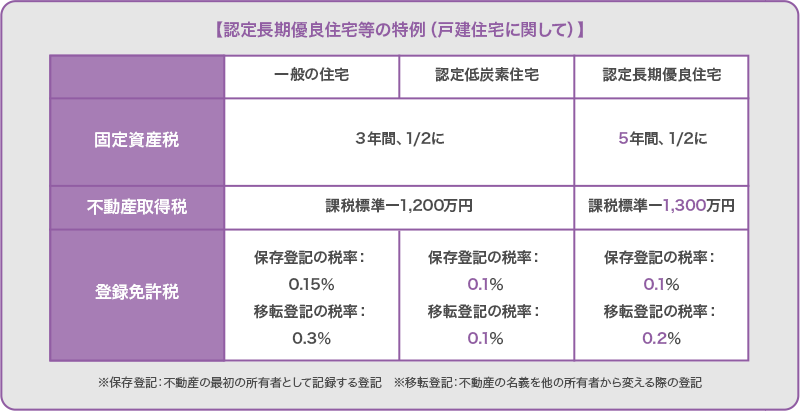

大きな改正点はなく、既にある特例の延長がほとんどです。ここではまず固定資産税と不動産取得税の優遇の延長について解説します。固定資産税は住宅や土地の保有者に毎年課税される税金ですが、新築住宅には以下のような特例があります。

この固定資産税の優遇は2018年3月31日までの予定でしたが、2年間延長されます。

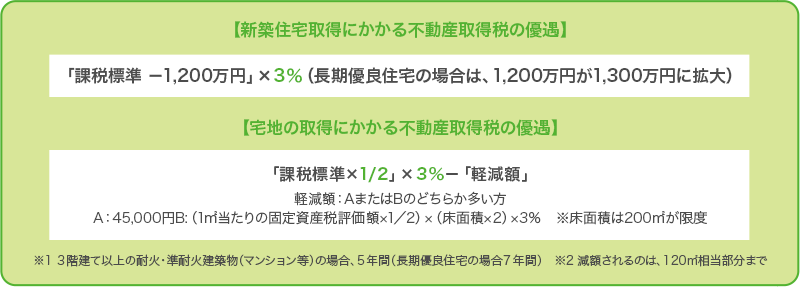

不動産取得税は住宅を取得した時にかかる税金です。税率は本来4%ですが住宅、土地を取得する場合には税率が3%に軽減されています。また住宅用の土地(宅地)については課税標準を1/2にして計算できます。これらの特例は2018年3月31日までの予定でしたが、3年間延長されます。

なお、認定長期優良住宅(や認定低炭素住宅)については一部上記でもみましたが、軽減額が大きくなっています。2018年3月31日までの予定だったものが2年間延長されます。

2.住宅を買い換える場合の特例等の延長

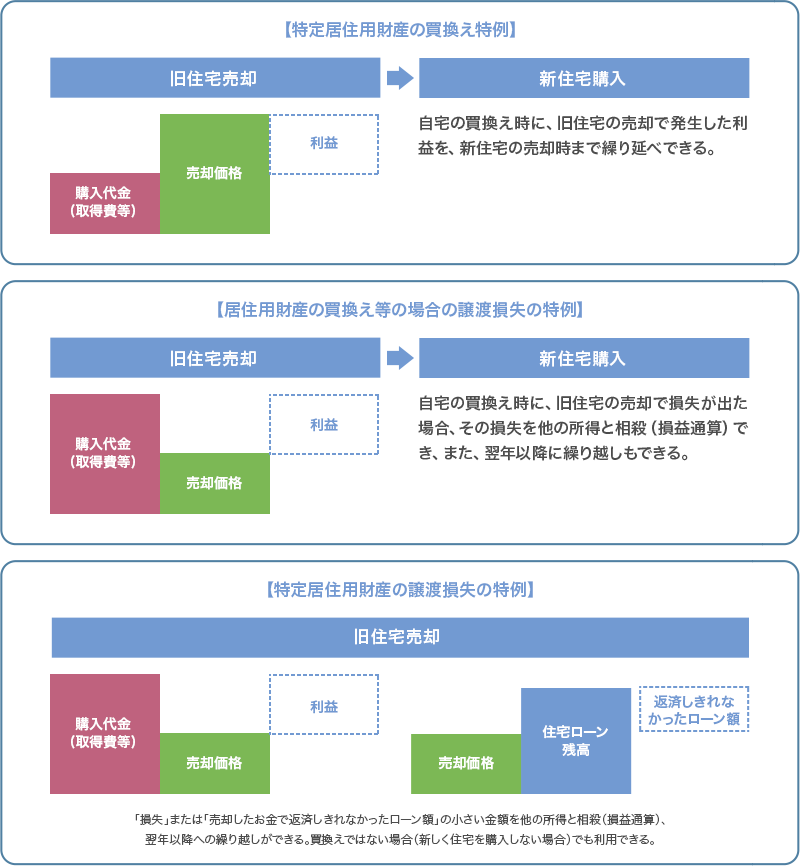

今回の税制改正では、自宅を買換えた場合や売却した場合の、以下3つの特例についてもその期限が延長されます。

これらの特例の期限は2017年12月31日まででしたが2年間延長されます。

3.相続税の小規模宅地の特例の見直し

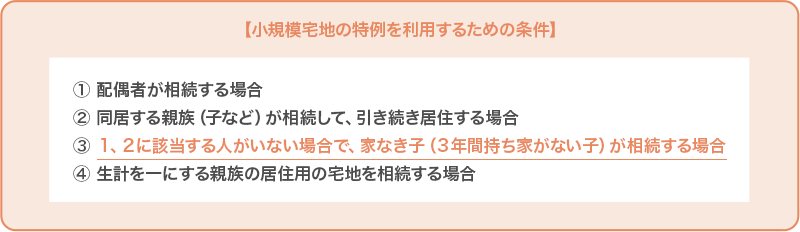

その他の改正点としては、相続税の小規模宅地の特例の見直しがあります。小規模宅地の特例とは、相続税の計算上、自宅が建っている土地は330㎡まで評価を80%減できる(つまり20%の評価になる)という特例です。この特例を使うには以下のいずれかの条件を満たす必要があります。

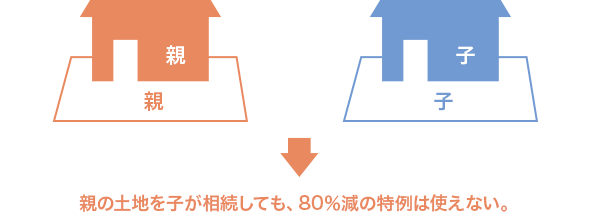

次の図のように「親の自宅がある土地」以外に子が土地を買いそこに子のマイホームを建てた場合はどうなるでしょうか?その子は親と同居していないので②には該当しません。また家なき子でもないので③にも該当しません。生計を一にしていなければ(生活費等の送金をしていなければ)、親の土地を相続してもこの特例の条件を満たさず、相続税計算上の評価額を80%減できないことになります。

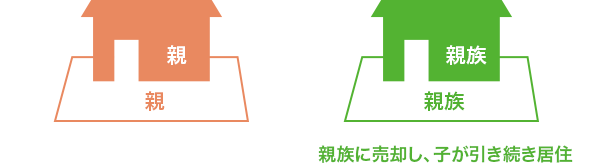

そこで③の条件に該当するように自分の持ち家を手放す、ということがあります。例えば子が自分の家をいったん親族に売却し、その家には子が引き続き居住します(相続が発生した後に親族から買い戻す)。子は形式上、持ち家を持っていない「家なき子」になるため、その状態が3年以上経過した後に相続が発生すれば、③に該当することになります。

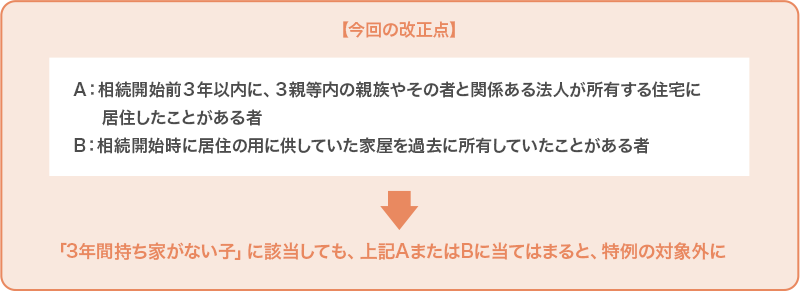

このように③の規定を不当に利用するのを防ぐために、今回の改正ではこの規定を厳格化する以下のような見直しが行われます。

上で例として挙げた、親族に売却して引き続き住み続けるというような場合は、今回の改正のBに当てはまり、また親族が「3親等内」であればAにも当てはまるため特例の対象外となり、80%減の特例は使えないということになります。今回の改正で安易な相続税対策はできなくなります。対策が必要な方はしっかりとした準備をお勧めします。

今回は期限が延長された税制の優遇を中心に2018年の税制改正のポイントを解説しました。住宅購入時にはこの他にも住宅ローン減税等、様々な優遇制度があります。住宅購入の優遇制度の詳細や相続税対策については、展示場でハウスメーカーに相談してみましょう。

監修・情報提供:井上光章 (ファイナンシャルプランナーCFP®)

株式会社FPアルトゥル代表取締役。

独立系FPとして、住宅購入時の資金計画や住宅ローンのコンサルティング、相続、資産運用のコンサルティングを主な業務として行う。豊富な相談実績を基にした、マイホーム購入時の資金計画や住宅ローンで失敗しない秘訣をお伝えします。

©2018 Next Eyes.co.Ltd

本記事はネクスト・アイズ(株)が記事提供しています。

本記事に掲載しているテキスト及び画像の無断転載を禁じます。