第45回

配偶者居住権とは?

具体例で節税効果をご紹介

2020年4月よりスタートした配偶者居住権について、聞いたことがある方は多いと思います。この配偶者居住権は、建物の所有権とは違って、配偶者が自宅に無償で住み続けることができる権利です。その権利が創設されたことにより、遺産分割方法について新たな選択肢が増えました。

今回、この配偶者居住権の概要と簡単な節税効果についてご紹介していきたいと思います。

- 配偶者が配偶者居住権を取得する旨を、遺言書または遺産分割協議書に記載する必要があります。

- 「自宅の所有権は子に、配偶者居住権を配偶者に」という遺産分割が可能になりました。

- 配偶者居住権は、配偶者の死亡と同時に消滅します。

1.配偶者居住権とは何?

これまでは、生前に夫所有の自宅に夫婦で住んでいて夫が亡くなった場合など、残された妻が自宅に無償で住み続けるには、自宅を遺産相続するしかありませんでした。自宅を相続することで、その後の生活資金となる預貯金の取得額が少なくなり老後の生活に不安を覚えるケースもあったようです。

そこで、残された配偶者の居住と老後生活の安定を図る目的で、2020年4月に配偶者居住権が認められることになりました。配偶者居住権とは、残された配偶者が被相続人の所有する建物に居住していた場合で、一定の要件を充たすときに、被相続人が亡くなった後も、配偶者が、賃料の負担なくその建物に生涯住み続けることができる権利のことです。つまり、配偶者が建物自体を遺産相続しなくても配偶者居住権を設定(取得)することで、生涯にわたり無償で住み続けることができるようになりました。

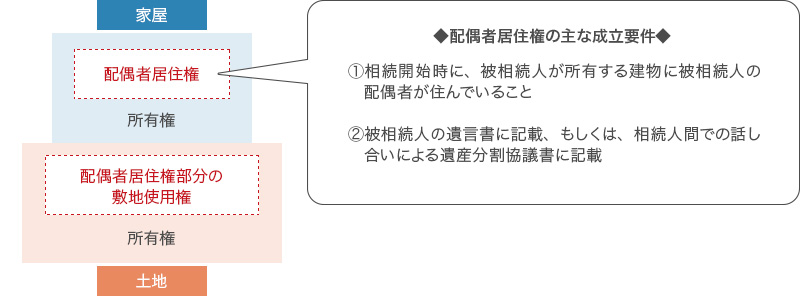

<図1:配偶者居住権の概要図>

配偶者居住権のイメージは図1のとおりです。

配偶者居住権を設定させるには、遺言書や遺産分割協議書に、配偶者が配偶者居住権を取得することを記載する必要があります。

また、配偶者居住権の主な特徴として、第三者に譲渡したり、所有者に無断で建物を賃貸したりすることはできませんし、配偶者居住権の設定登記が可能ですので、権利関係をめぐるトラブル防止に役立ちます。

2.相続対策の活用例

配偶者居住権ができたことにより、まず相続対策において活用できるのは、遺産分割方法の選択肢が増えたことがあげられます。相続対策には、「分割対策」「節税対策」「納税資金対策」の3つがありますが、配偶者居住権の設定が可能となったことで、特に重要な「分割対策」において、自宅の所有権は子供が相続しますが、配偶者居住権を配偶者が取得するという遺産分割の方法が可能となりました。

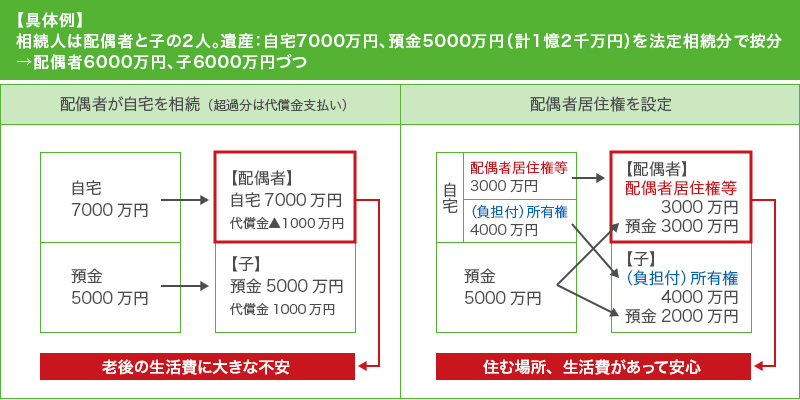

この遺産分割の際の活用事例について簡単な具体例でみていきたいと思います(図2参照)。

<図2:配偶者居住権を設定した場合の遺産分割事例>

図2の事例では、自宅を共有で取得する方法もありますが、配偶者が自宅を優先的に取得する場合においては、遺産相続できる預貯金がないばかりか、最悪の場合、子供から法定相続分の6000万円に届かない1000万円について代償金の支払いを要求されることもあるかもしれません。こうなると、配偶者の老後の生活費に大きな不安を残すということが考えられます。

でも、子供に自宅を相続させて、配偶者が配偶者居住権を取得すると、配偶者居住権など(敷地利用権を含む)の相続税評価額3000万円は、もともとの建物および土地の相続税評価額7000万円よりも当然低くなるため、その分、生活費となる預貯金を多く遺産相続できることになり、老後の生活費に不安がなくなるというメリットを得られます。

3.どのくらい相続税対策として有効なの?

配偶者居住権を設定した場合の相続税の課税関係などについて、簡単な事例として図3にまとめました。一次相続の被相続人は夫、相続人は妻と子の2人で、配偶者居住権を設定した上で、所有権を子が相続した場合でまとめています。

<図3:具体例・配偶者居住権等の評価額と相続税の課税関係>

相続税評価額の計算の仕組みですが、まずは建物としての相続税評価額2000万円が、一定の算式にしたがい、配偶者居住権1400万円とそれ以外の所有権600万円に区分されます。次に土地の相続税評価額5000万円についても、配偶者居住権部分に相当する敷地利用権1600万円と、それ以外の所有権3400万円に区分されます。 この場合に、一次相続時に配偶者が取得する配偶者居住権などの合計額は3000万円(1400万円+1600万円)で、子が取得する所有権の合計額は4000万円(600万円+3400万円)となります。なお、敷地利用権と所有権ともに、要件を満たせば、それぞれの評価額の80%を減額できる特例(小規模宅地等の特例)の適用が可能です。

さらに、配偶者居住権を取得していた妻に相続(二次相続)が発生した場合、配偶者居住権など(合計3000万円)は、配偶者の死亡と同時に消滅するため、配偶者の相続税の計算上、財産として計上する必要がありません。単純に考えて、一次相続時に建物と土地の相続税評価額合計7000万円より低い4000万円で子に所有権は移っているため、少なくとも配偶者居住権などの評価額3000万円について相続財産を減らす効果を得られたと考えることができます。

ただし、実際には、配偶者の相続税額控除や一次及び二次相続時の小規模宅地等の特例の適用の有無さらに、妻の個別財産の状況により思ったほどの節税効果を得られないことがあることは理解しましょう。

配偶者居住権の設定を検討する際には、、まずは遺産分割の観点から、その対策方法としての1つの選択肢と考えることが大切だと思います。節税対策としても検討する際には、実際にどのくらいの効果があるかを、事前に専門家に相談したうえで確認されることをおすすめいたします。

※本文で紹介させていただいた内容は概略となります。また、2023年2月27日時点の情報に基づいております。実際のお取引の際には、改めて該当制度の詳細をご確認ください。

監修・情報提供:利根川 裕行 (税理士)

利根川税理士事務所 代表。

大学卒業後、大手会計システム関連の会社に入社し、約8年間営業に従事。

その後、税理士を目指し会計事務所に転職してから、多業種の法人業務に携わる。

都内税理士法人の資産税部責任者として、多くの資産税案件に携わったのちに、令和元年12月に、池袋にて独立開業。

©2023 Next Eyes.co.Ltd

本記事はネクスト・アイズ(株)が記事提供しています。

本記事に掲載しているテキスト及び画像の無断転載を禁じます。