第21回

2019年も金利は上昇?!

住宅ローン金利の最新動向と

金利上昇時のローン戦略

2018年9月から11月にかけてフラット35(全期間固定金利)の金利が少し上昇しました。日銀のマイナス金利政策の修正が影響していると考えられます。今回は住宅ローン利用者の金利選択の状況や、住宅ローン金利の動向をまとめ、さらに金利上昇に備えた住宅ローンの組み方についても解説します。

- 住宅ローン利用者の半数以上が変動金利を選んでいるが、金利上昇リスクが取れるかチェックが必須。

- 2019年の住宅ローン金利も日銀の政策次第だが、フラット35等の金利は直近、上昇傾向。

- 金利上昇が不安な場合「分割実行」等で資金計画に工夫を。

1.変動金利を利用する人が増えている

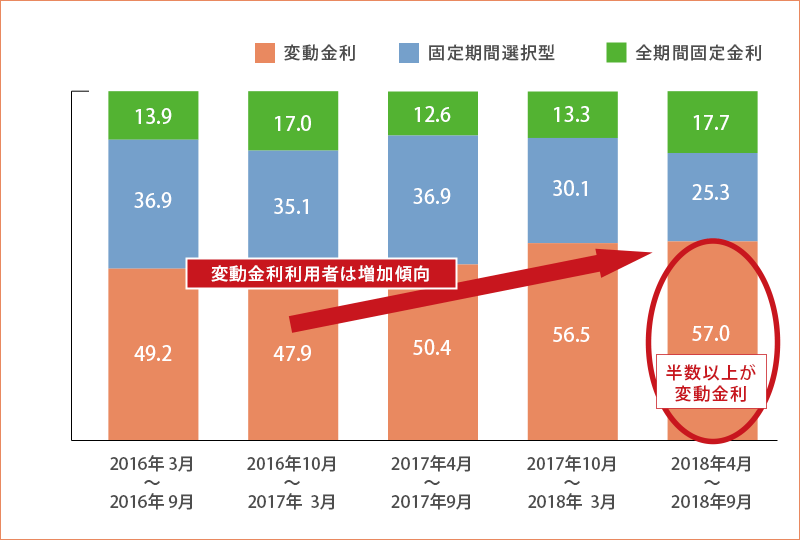

住宅ローンの金利には大きく変動金利、全期間固定金利、固定期間選択型の3つがあります。住宅金融支援機構の調査によると2018年4月~9月に住宅ローンを利用した人の中では「変動金利」が57%。住宅ローン利用者の半数以上が「変動金利」タイプを借りています。また変動金利を選ぶ人の割合は2016年10月以降、増えてきていることもわかります。ただし変動金利の金利上昇リスクを正しく理解していない人も多いように思います。半数以上の人が利用しているからといって変動金利を安易に選ぶのではなく、金利上昇リスクを取れる家計になっているかのチェックはしておく必要があります。

住宅ローン金利種類ごとの利用割合

| 【 変動金利 】 | 一般的には6カ月ごとに金利が変わる可能性があり金利上昇リスクがある。当面の金利は低い。 |

|---|---|

| 【 全期間固定 】 | 借入時に返済完了までの金利が確定する。金利上昇リスクはないが、当面の金利は高い。 |

| 【 固定期間選択型 】 | 10年固定金利や5年固定金利等、当初数年間の金利は固定されているが、固定期間終了後の金利はその時にならないとわからないため金利上昇リスクがある (固定期間終了後の金利種類は10年固定や5年固定、変動金利等からその時に選択できる)。 |

※住宅金融支援機構「2018年度民間住宅ローン利用者の実態調査【民間住宅ローン利用者編】(第1回)」より

2.2018年、フラット35は上昇、変動金利は変化なし

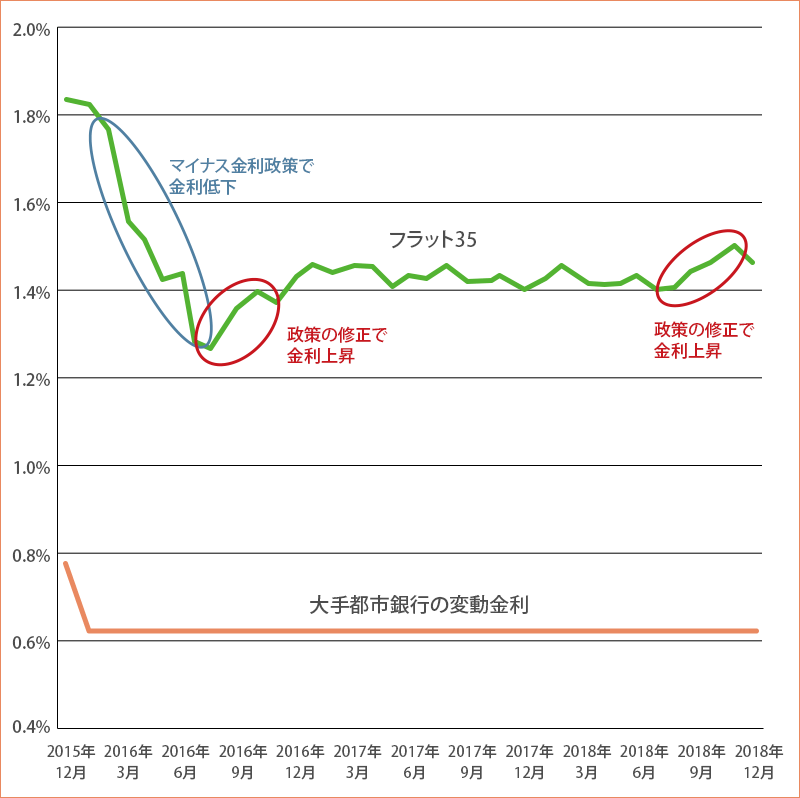

次に住宅ローン金利の動向を見ておきましょう。グラフはフラット35の金利と大手都市銀行の変動金利の推移です。フラット35の金利はマイナス金利政策導入後大きく下がりましたが、その後は2回のタイミングで水準を切り上げ、2018年12月は1.41%になっています。フラット35の金利が上がった背景には日銀のマイナス金利政策が修正されたことがあります。グラフにはありませんが10年固定金利もほとんどの銀行でマイナス金利導入直後と比べると上昇しています。一方、大手都市銀行の変動金利はグラフにあるように0.625%でずっと変化がありません。

住宅ローン金利の推移(フラット35、大手都市銀行の変動金利)

- ※フラット35は金融機関によって金利が異なるがここではその中の最低金利(融資率9割以下、返済期間21年~35年の場合)をグラフ化。なお2017年9月までの金利には、団信保険料として0.28%上乗せしている。

- ※大手都市銀行の変動金利は「店頭手続き」の場合の「最優遇金利」(最も条件の良い人に貸し出す際の金利)(なお「ネット手続き」の場合0.525%等、店頭手続きの場合よりも低くなる)。

フラット35等の全期間固定金利や10年固定金利等は長期金利(新発10年国債の利回り)と連動する傾向があります。変動金利等は短期金利(短期プライムレート)と連動する傾向があります。

本来、短期金利は日銀がコントロールし、長期金利は市場の動向によって動きますが、現在は短期金利、長期金利とも日銀がコントロールをしていると言えます。そのため2019年の住宅ローン金利がどう動くかは日銀の政策次第だと言えますが、特に全期間固定金利や10年固定金利等は、政策の修正による金利上昇の可能性には注意しておきたいところです。

住宅ローンの金利が決まるのは原則として融資実行時で、融資が実行されるのは一般的には建物が完成し引渡しを受ける時です(一部例外もあります)。つまり注文住宅を建てる場合、実際に金利の値が決まるのは家づくりの検討を開始してから半年から1年以上先になります。資金計画を考える際は、金利が上昇した前提で考えておく方が安全です。

3. 金利上昇の可能性がある場合の住宅ローン

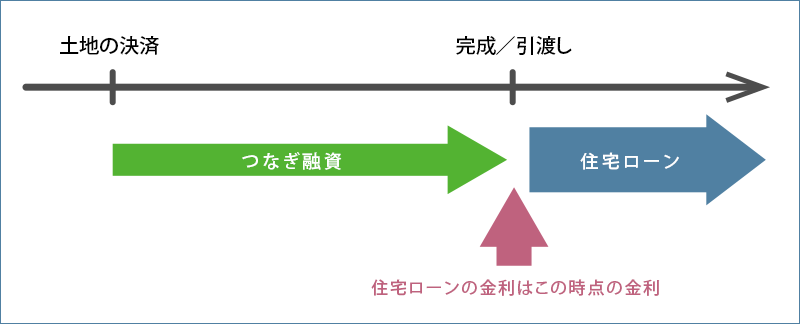

金利上昇の可能性がある場合、住宅ローンの「分割実行(ぶんかつじっこう)」を利用して備える方法があります。土地を購入して注文住宅を建てる場合、土地代金の支払いには原則として住宅ローンは使えません。住宅ローンは建物が完成していないと利用できないからです(例外もあります)。そこで土地代金の支払いを自己資金以外で行う場合は、住宅ローンとは別の「つなぎ融資」を使うか、住宅ローンを特別に先行して実行してもらう「分割実行」のいずれかで対応します。

つなぎ融資とは住宅ローンの融資が実行されるまで別のローン(つなぎ融資)を借りるものです。住宅ローンの金利が決まるのは、あくまで引渡しを受け融資が実行される時なので、それまでに金利が上昇してしまう可能性があります。

つなぎ融資を使う場合の住宅ローン金利の確定時期

- ※着工金、中間金が必要な場合もつなぎ融資で対応できる。

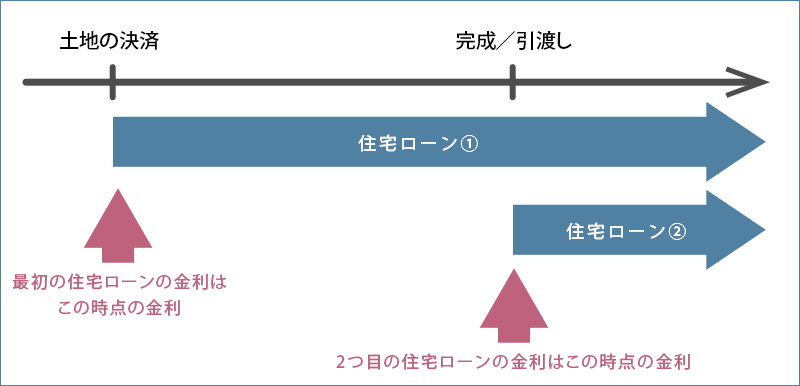

一方、住宅ローンの「分割実行」は、住宅ローンを特別に複数回に分けて利用するもので、土地購入時に土地購入代金に利用する分の住宅ローンが先行して実行されます。つまり最初の住宅ローンの金利は土地購入時点の金利が適用されることになります。今後住宅ローン金利が上昇するとしても、少なくとも最初の住宅ローン分は直近の低い金利が利用できます。

分割実行を行う場合の住宅ローン金利の確定時期

- ※金融機関によっては着工金、中間金の支払も分割実行で対応できる場合がある。

住宅ローンの分割実行は全ての金融機関でできるわけではありません。今後住宅ローン金利が上昇するかもしれないと考える場合には「分割実行」ができる金融機関を優先的に選択するという考え方もできます(分割実行の場合登録免許税が高くなる等のデメリットもありますし、諸費用等その他の観点からも検討する必要があります)。

資金計画について考える際は、住宅ローン金利の最新動向等を住宅展示場でハウスメーカー等に確認しながら行っていくとよいでしょう。

※本記事は2018年12月10日時点の情報です。

監修・情報提供:井上光章 (ファイナンシャルプランナーCFP®)

株式会社FPアルトゥル代表取締役。

独立系FPとして、住宅購入時の資金計画や住宅ローンのコンサルティング、相続、資産運用のコンサルティングを主な業務として行う。豊富な相談実績を基にした、マイホーム購入時の資金計画や住宅ローンで失敗しない秘訣をお伝えします。

©2019 Next Eyes.co.Ltd

本記事はネクスト・アイズ(株)が記事提供しています。

本記事に掲載しているテキスト及び画像の無断転載を禁じます。