第36回

工事請負契約は

2021年12月末まで!?

住宅購入資金の贈与を受ける場合の非課税措置

親などから住宅購入資金の援助(贈与)を検討している人もいるのではないかと思います。その場合、1,500万円まで贈与税がかからない、特別な制度があります。今回は住宅取得等資金の贈与税非課税措置について解説します。

- 親等からの住宅購入資金の贈与は最大1,500万円まで贈与税がかからない

- スケジュールや入居期限、所得等の条件に注意

- 相続税を減らすことができる場合も

1.親などからの住宅購入資金の贈与は最大1,500万円まで贈与税がかからない

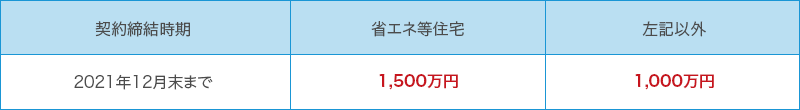

本来、大きな金額のお金をもらう(贈与を受ける)と贈与税という税金を払う必要があります。しかし親や祖父母など(直系尊属)からの住宅購入資金の贈与に関しては最大1,500万円まで贈与税がかからないという特別な制度があります(図表1)。なお、贈与税には元々、110万円までは非課税というルールがあるので、それを合わせると厳密には1,610万円までは贈与税がかからないことになります。

1,500万円という数値は「省エネ住宅等」に該当する場合で、それ以外の場合の非課税限度額は1,000万円です。なお、住宅を新築する場合は、工事請負契約を2021年12月末までに行う必要があります。

図表1:住宅取得等資金の贈与税非課税措置

※消費税率10%の場合の数値

図表1の「省エネ等住宅」というのは以下のいずれかの条件に当てはまる住宅のことをいいます。

①断熱等性能等級4、もしくは、一次エネルギー消費量等級4以上

②耐震等級(構造躯体の倒壊等防止)2以上、もしくは、免震建築物

③高齢者等配慮対策等級(専用部分)3以上

大手ハウスメーカーなどで住宅を新築する場合は、これらの条件を満たしていることが多く、非課税限度額も1,500万円になることが多いです。

なお、非課税限度額は元々、工事請負契約の締結時期が2021年3月31日までだと省エネ等住宅の場合1,500万円(それ以外は1,000万円)となっていました。契約締結時期が2021年4月1日以降になると、省エネ等住宅の場合、1,200万円(それ以外は700万円)に縮小される予定でしたが、新型コロナウイルス感染拡大の影響もあり、従来の額が維持された(当初の予定よりは拡大した)という経緯があります。

2.住宅取得等資金の贈与税非課税措置の注意点

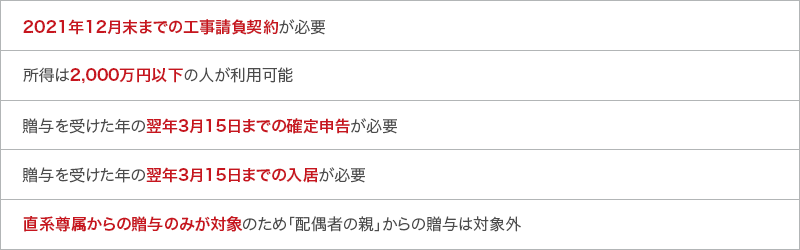

親や祖父母など(直系尊属)からの住宅取得等資金の贈与税非課税措置を利用する場合の注意点をまとめます。

図表2:住宅取得等資金の贈与税非課税措置を利用する場合の注意点

●2021年12月末までの工事請負契約が必要

注文住宅を建てる場合、検討を開始し始めてから、ハウスメーカー等を決め、実際に工事請負契約を行うまでには3~6カ月程度はかかります(土地探しから始める場合にはもっと時間がかかる可能性があります)。2022年以降も本制度が続く可能性もありますが現状では未定です。確実に本制度を利用するには早めに家づくりをスタートさせたいところです。

●所得は2,000万円以下の人が利用可能

本制度には、贈与を受けた人の、贈与を受けた年の所得税に係る合計所得金額が2,000万円以下であること、という利用条件もあります(なお、床面積が40㎡以上50㎡未満の場合は所得の要件も厳しくなり、1,000万円以下でなければならないという条件がありますが戸建ての場合、50㎡未満になることは考えにくいです)。

●贈与を受けた年の翌年3月15日までの確定申告が必要

贈与を受けた翌年2月1日から3月15日までの間に確定申告が必要という点も覚えておきましょう。本制度を使って贈与税が0円になったとしても確定申告は必要です。

●贈与を受けた年の翌年3月15日までの入居が必要

贈与を受けた年の翌年3月15日までに入居が必要です(もしくは、同日後遅滞なくその家屋に居住することが確実であると見込まれること)。贈与を受けた年の翌年12月31日までに居住していないと、本制度の適用を受けられなくなり修正申告が必要になってきます。ただし現在は、新型コロナウイルスの影響で工期が遅れるなどして入居が遅れた場合は特別に、居住期限の1年延長が認められます。

●「配偶者の親」からの贈与は対象外

本制度の対象は自分の親や祖父母など(直系尊属)からの贈与のみとなります。たとえば、夫が妻の親から贈与を受けるような場合は、本制度の対象外、ということです。この例の場合だと、「妻」が「妻の親」から本制度を利用して贈与を受ける必要があります(この場合、妻は建物に持ち分を持つ必要があります)。

3.相続税を減らすことができる場合も

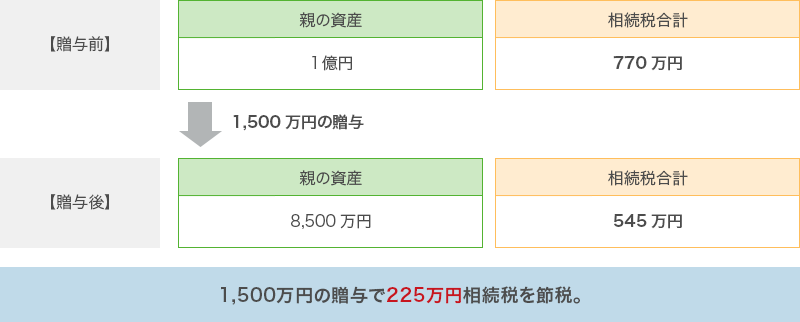

住宅取得等資金の贈与税非課税措置は、相続税対策が必要な場合にもメリットになります。図表3では親が子に、本制度を使って1,500万円の贈与をしたケースを考えています。親の資産が1,500万円減ることにより、相続税は225万円減るという結果になっています。

図表3:1,500万円を贈与した場合の相続税削減効果

※相続人は子2人と仮定する等、色々と仮定を置いて試算しています。同じ資産額、同じ贈与額でも削減効果が異なる場合があります。実際に相続税の試算を行う場合は、税理士等にご相談、ご確認ください。

今回は親などから住宅購入資金の贈与を受ける場合の贈与税非課税措置について解説しました。制度の詳細や最新情報については、駒沢公園ハウジングギャラリーにてハウスメーカーに確認してみましょう。

※ 2021年7月20日時点の情報に基づいています。

監修・情報提供:井上光章 (ファイナンシャルプランナーCFP®)

株式会社FPアルトゥル代表取締役。

独立系FPとして、住宅購入時の資金計画や住宅ローンのコンサルティング、相続、資産運用のコンサルティングを主な業務として行う。豊富な相談実績を基にした、マイホーム購入時の資金計画や住宅ローンで失敗しない秘訣をお伝えします。

©2021 Next Eyes.co.Ltd

本記事はネクスト・アイズ(株)が記事提供しています。

本記事に掲載しているテキスト及び画像の無断転載を禁じます。