第6回

相続税対策にもなる住宅資金贈与の非課税制度

住宅を建てる際、親等から資金を提供してもらって進めるという人もいらっしゃるかと思います。親や祖父母から住宅資金の贈与を受ける場合、一定金額まで贈与税がかからない制度があり、住宅購入の資金計画が楽になるだけでなく、相続税対策としても使えます。

- 親や祖父母等から住宅資金の贈与を受ける場合、最大1,310万円まで非課税に。

- 贈与を受けた子世代は資金計画が楽になるメリットがある。

- 相続税対策が必要な親・祖父母世代にとっては相続税対策にも使える。

1.住宅資金贈与の非課税制度とは

親や祖父母等から住宅購入のための資金の贈与を受ける際、一定金額まで贈与税が非課税になる制度があります。下表にあるように、現在では最大1,200万円(元々の贈与税の非課税枠110万円を加えた1,310万円)までの贈与には贈与税がかからないということになります。

消費税率が10%に上がるとこの非課税枠が上表のように大きくなる予定でした。消費税増税が2年半延期になったことに伴い、上表の各期限も2年半後ろにずらされるのではないかと予想されています(つまり当面、最大の非課税金額は1,310万円になると予想されています)。なおこの非課税制度は自分の親や祖父母等からの資金援助に関して使える制度です。例えば「妻の親」から「夫」が資金援助を受ける場合にはこの非課税制度は使えないという点には注意してください。

2.住宅資金贈与の非課税制度のメリット

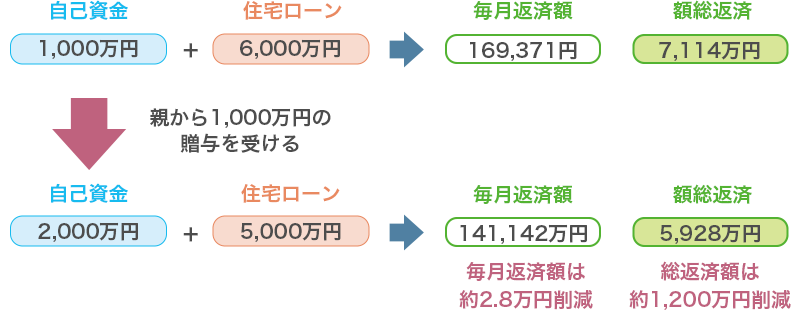

住宅資金贈与の非課税制度を使うことで自己資金を増やすことができれば住宅ローンの金額を小さくでき、資金計画は楽になります。次の例では1,000万円の贈与を受け、その分ローン金額を減らした場合の例になりますが、この場合毎月返済額で28,000円ほど、総返済額で1,200万円ほど返済額を削減できています。1,000万円の贈与で1,200万円の利息削減効果がある(200万円の効果がある)というのが本制度のメリットになります。

※住宅ローンは、35年元利均等返済、金利1%と仮定して試算、ボーナス返済は利用しないと仮定。総返済額の計算においては途中で繰上返済等は行わないものと仮定。

3.相続税対策として

上で見たようにこの制度は、お金をもらって住宅を購入する子世帯にとってメリットあるものですが、贈与を行う親(祖父母)世帯にとってもメリットある制度になっています。それは相続税を減らすことができるからです。下の例では相続財産が1億円、子ども2人が相続人という場合の相続税を試算したものですが、住宅資金贈与の非課税制度を使って1,000万円贈与すると相続税が150万円小さくなっています。

監修・情報提供:井上光章 (ファイナンシャルプランナーCFP®)

株式会社FPアルトゥル代表取締役。

独立系FPとして、住宅購入時の資金計画や住宅ローンのコンサルティング、相続、資産運用のコンサルティングを主な業務として行う。豊富な相談実績を基にした、マイホーム購入時の資金計画や住宅ローンで失敗しない秘訣をお伝えします。

©2016 Next Eyes.co.Ltd

本記事はネクスト・アイズ(株)が記事提供しています。

本記事に掲載しているテキスト及び画像の無断転載を禁じます。