相続対策と不動産活用

第5回

「相続税の特例(小規模宅地等の特例と配偶者の税額軽減)を活用する」

~適用できれば大きな減額になります~

- INDEX

【1】はじめに

相続税は申告・納税となりますとその税額は小さくありません。令和6年12月の東京国税局(東京都、千葉県、神奈川県、山梨県の1都3県を管轄)の報道資料によりますと、令和5年分の被相続人1人あたりの税額は2,728万円でした。今回のコラムでは、適用できると税額の減額に大きな効果をもたらす相続税の特例を2つご紹介します。「小規模宅地等の特例」と「配偶者の税額軽減」です。

【2】小規模宅地等の特例

先ず「小規模宅地等の特例」から始めます。小規模宅地等ですので宅地の話になります。

個人が相続などにより取得した財産のうち、この相続開始直前にこの相続などの被相続人又はその被相続人と生計を一にしていた親族の事業の用(商売に使っている)又は居住の用(住まいに使っている)に供されていた宅地等で一定の要件を満たす場合には、一定の面積までその評価額を減額する制度です。事業用か居住用か、事業用でも貸付事業用かそれ以外かなど相続開始直前における宅地の利用区分で適用要件が6つに分かれます。今回のコラムではその中で最も適用が多いと思われる特定居住用宅地等について解説します。

【3】小規模宅地等の特例の制度趣旨

小規模宅地等の特例は昭和58年に創設されました。高度成長期を経て価格が上昇した土地を相続するにもその土地を処分しなければ相続税が納付できないという事態にもなってきていました。そこで、事業用、居住用の宅地については、相続人の生活の基盤を維持するためにこのような特例が制定されました。

【4】特定居住用宅地等

相続開始直前において被相続人などの居住の用に供されていた宅地等で、その宅地等を配偶者、被相続人と同居していた親族などが相続又は遺贈で取得した場合、その宅地等の評価額のうち330㎡まで80%減額できます。例えば、相続財産の中に路線価が50万円で地積200㎡の宅地があったとします。相続税の計算上のこの宅地の評価額は50万円×200㎡で1億円になりますが、この特例が適用できると80%、つまり8,000万円が減額されますので、この宅地の評価額は2,000万円となります。何とも大きな減額です。

【5】特定居住用宅地等の適用要件

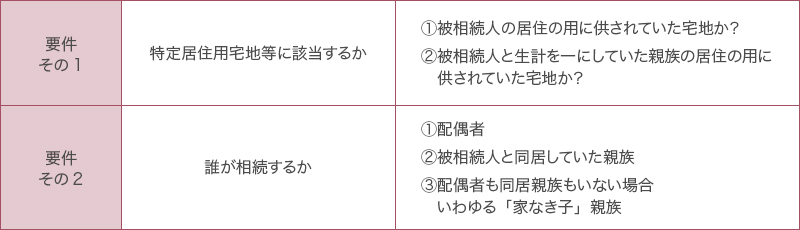

適用要件は2つの区分で考えて下さい。

宅地の評価額の80%が減額できるという納税者にかなり有利な特例ですので、その適用要件はしっかりと確認して下さい。例えば、「同居していた」とは、住民票ではなく実態で判断するのがよろしいかと思います。実家に住民票を残したままの被相続人の子供が平日は賃貸住宅に住んでいて週末実家に戻って親の介護をしていたという場合は同居とされないと思われます。

【6】配偶者の税額軽減

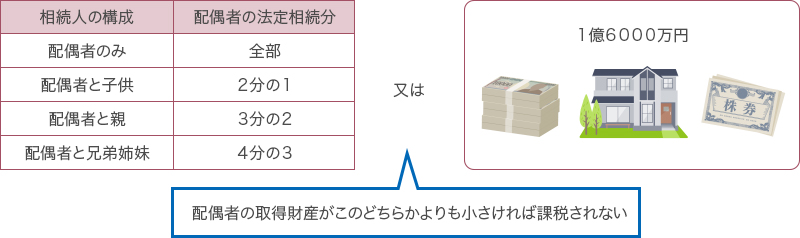

次に配偶者の税額軽減について解説します。配偶者の税額軽減とは、被相続人の配偶者が遺産分割や遺贈により実際に取得した正味の遺産額が、「1億6000万円」か「配偶者の法定相続分相当額」のいずれか多い金額までは配偶者に相続税はかからないという制度です。

例えば、被相続人の遺産が1億6500万円あって、配偶者が葬儀費用を500万円負担したとします。この場合の正味の遺産額は1億6000万円です。この1億6000万円を全て配偶者が取得すると相続税は0円になります。

また、相続人が配偶者のみであれば、配偶者の法定相続分は「全部」ですので、配偶者が全てを相続すれば、正味の遺産額がいくらであっても相続税は0円ということになります。

正味1億6000万円もの相続をして相続税がかからないと聞くと、何とお得な制度だと感じられたと思います。

【7】一次相続と二次相続の税額に注意が必要

一次相続で配偶者の税額軽減を適用すると相続税が0円又は大幅に減少します。しかし注意したいのは二次相続での相続税額です。一次相続で配偶者の税額軽減の特例を適用すると二次相続での税額が多くなります。一次相続と二次相続の税額のシミュレーションをしてそれらの税額の総額などを確認してから適用して下さい。

一次相続/二次相続については第8回のコラムで詳しくご説明します。

【8】配偶者の税額軽減の制度趣旨

配偶者の税額軽減の制定は昭和25年にさかのぼります。当初は配偶者の課税価格を2分の1にするというものでした。残された配偶者が取得する財産は生前夫婦一緒に築き上げた財産であるとの考えがあったのでしょう。その後税額控除に改正され、「配偶者の法定相続分又は1 億6,000 万円のいずれか大きい金額に対する税額」までの控除となったのは平成6年です。

特例が制定された背景は、残された配偶者の生活を守るために相続税負担を軽減することと考えられますし、一次相続で課税しなくても二次相続で課税できるということもあるのでしょう。

【9】配偶者の税額軽減の適用に必要なこと

① ここでいう配偶者とは法律上の配偶者です。事実婚や内縁関係ではこの特例は受けられません。

② 遺産額によっては配偶者が全てを相続すると相続税が0円となるケースがあります。相続税が0円であるからといって申告しなくてよいわけではありません。特例の適用を受けるためには申告が必要です。

③ この特例は配偶者が相続で実際に取得した財産を基に相続税が控除される制度ですので、配偶者が何を相続するかが決まっていることが前提となります。つまり、遺産分割が確定していることが必要です。

【10】申告期限までに分割が確定していない場合

上記③で説明しましたように、配偶者の税額軽減は分割が確定していることが前提となります。ただし、相続税の申告期限までに遺産分割の協議がまとまらない場合には、「申告期限後3年以内の分割見込書」を申告の際に添付することにより、申告期限までに分割されなかった財産について申告期限から3年以内に分割したときは、税額軽減の対象になります。

なお、相続税の申告期限から3年を経過する日までに分割できないやむを得ない事情があり、税務署長の承認を受けた場合で、その事情がなくなった日の翌日から4か月以内に分割されたときも、税額軽減の対象になります。

【11】終わりに

今回ご紹介しました特例は税額を大きく減額できる制度ですので、「適用したい!」となると思いますが、要件など事前の確認が重要です。

次回(第6回)は、相続税対策(総額を減らす・基礎控除を増やす・特例を使う)について解説します。

駒沢公園ハウジングギャラリーのモデルハウスはこちらからご覧いただけます。

気になるモデルハウスがございましたら、ぜひご来場いただき素晴らしいしつらえの実物をご覧ください。